根据国家目标,2030年实现碳达峰,2060年实现"碳中和"。

所以,发展光伏和风电是大趋势。

火电,发电发多发少,根据需求,控制烧煤速度即可。

但是,光伏和风电,发多了,用不完,怎么办?如若日照少,风力弱,发电少,又怎么办?

削峰填谷,所以,储能来了。

从2015年到2019年,中国光伏装机总量从43GW增长至204GW,复合增长率为 48%。风电装机总量从129GW增长至210GW,复合增长率13%:

受益于风电、光伏行业高增长的利好,2015年储能累计装机量0.2GW,2019年增长至1.8GW,增幅达9倍。

根据CNESA数据显示,2020年Q3储能新增装机量为0.5GW,同比增长159% 。

2020 年下半年,随着国家《关于做好2020年能源安全保障工作的指导意见》、《关于开展"风光水火储一体化""源网荷储一体化"的指导 意见(征求意见稿)》发布。

各地方政府明文规定新能源配置储能政策,推动储能产业发展。例如贵州要求光伏需配10%储能设备等等。

储能配置率平均为10%, 根据"十四五"能源规划指导,2025年非化石能源占比至18%-20%,则到2025年风电和光伏平均每年新增装机量需达21GW和73GW。2h储能时长。那么新增储能为19GWh,按照储能系统1.1元/Wh计算,储能市场空间为190亿元。

2020年的市场规模仅17.6亿元,到2025年增长11 倍-21倍。

储能赛道的核心玩家有哪些?

储能包括锂电池、铅储电池和超级电容等。

在2020年新增投运的储能中,锂电池储能新增装机容量为762MW,占比97%,处于绝对优势的地位。

而在整个储能系统成本构成中,电池占比60%。变流器的成本为20%,因此出现两类主要厂商:

1、以锂电池切入储能赛道的电池厂,例如宁德时代,比亚迪等。

2、 以变流器、逆变器等技术切入储能赛道,例如阳光电源,固德威等。

两类选手分别以宁德时代和阳光电源为首,在储能细分领域均遥遥领先对手。

阳光电源1200亿市值。阳光电源能否凭借着新兴赛道,能否再造一个阳光电源。

核心标的—阳光电源

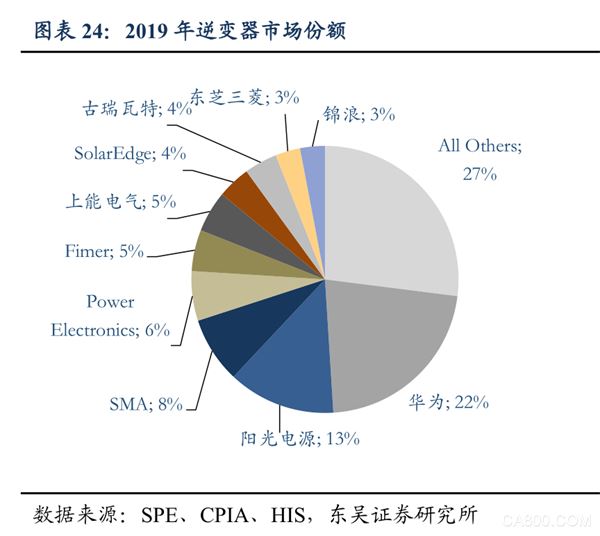

阳光电源成立于1997年,专注于逆变器,产品覆盖户用、组串式、集中式和集散式四种类型,自13年起逆变器出货量和市占率保持全球第二位,截至2020年6月底累计装机突破120GW,逆变器行业龙头。

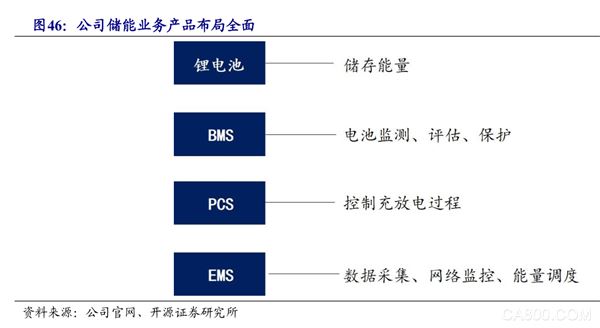

储能变流器与光伏逆变器具有高度技术重合性,核心技术都是直流/交流变换,因此公司在光伏逆变器领域积累的技术优势可以应用到储能领域。

2014年,阳光电源与三星SDI合资建厂,开始进军储能电池与电源业务,2016年以来储能系统装机稳居全国第一,已成为全国排名前五的锂电储能制造商。

公司董事长曹仁贤直接和间接持有31.5%,是公司实际控制人,股权结构比较集中。曹仁贤专注于可再生能源发电领域和电力电子技术研究20 年,是我国太阳能、风能发电行业的知名专家,主持了多项"十五"、"十一五"、"863 计划"等国家重大科技计划项目。

公司2020年上半年营收69.42亿元,其中储能业务收入2.5亿元,占比3.6%,同比增长49.7%。

公司2019年营业收入130亿元,同比增长25%;2020年前三季度,公司营收119亿元,同比增长66%

公司业绩稳定,发展势头良好。凭借着在光伏逆变器的技术积累,随着产能扩张,储能未来成为公司的业务新增长点。

1、技术底蕴深厚

光伏逆变器和储能变流器技术同源,阳光电源作为逆变器龙头公司之一,在技术上有独特的优势。2019年公司逆变器全球市场份额为13%,排名全球第三。

因此公司在储能一体化的布局中更有技术优势。

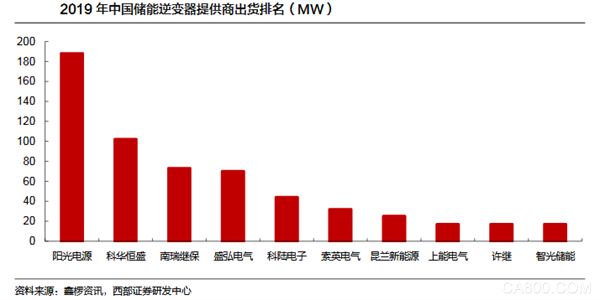

2020年《储能产业研究白皮书》显示,2019年阳光电源储能变流器、系统集成市场出货量均位列中国第一;在北美,阳光电源2019年工商业储能市场份额为15%。

公司未来主要增长点:

2、产能释放

到20年上半年,阳光电源总产能30GW左右。到 22 年总产能将提升至80GW(光伏50gw+储能15GW+风电10GW),公司计划未来3-5年内总产能达到100GW(光伏60gw+储能20gw+风电20gw)。

其中,储能系统的产能2020年仅5GW,而到2023年产能达20GW,是目前的4倍。

观点总结:

1、政策催化下,新增光伏、风伏需配10%储能,储能迎来行业导入期

2、随着光伏、风电每年新增的装机量提高,储能的行业空间被打开

3、光伏逆变器和储能变流器技术同源,阳光电源切入储能赛道技术优势明显,产能扩张后,营收快速增加。