AI芯片行业刚处于起步阶段,市场增长快速。传统芯片行业已是成熟行业,传统芯片设计和晶圆制造封测都是技术壁垒严重,市场增长较为缓慢的情况,而人工智能行业正处于初创成长期,部分AI产品已经可以落地,且持续优化中,算法逐渐趋向稳定。

一、AI芯片定义与主要类型

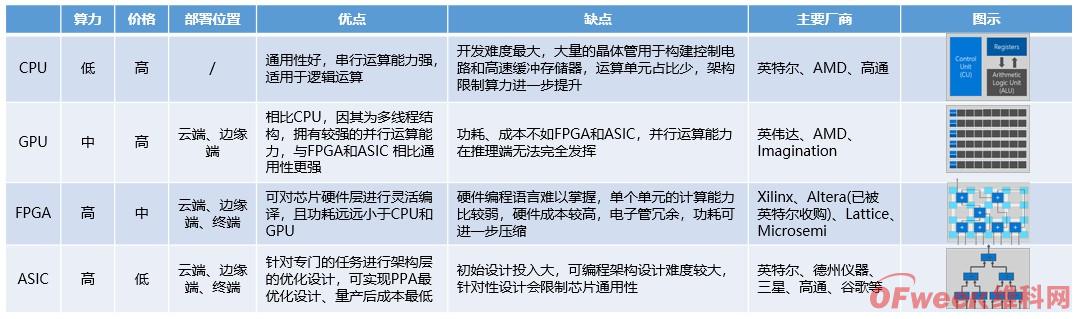

当前AI芯片设计方案众多,广义上所有面向人工智能应用的芯片都可被称为AI芯片。AI运算以”深度学习”为代表的神经网络算法,系统需能高效处理大量非结构化数据(文本、视频、图像、语音等),所以硬件需有高效运算能力。执行人工智能任务的AI芯片主要可分成四种架构,若依人工智能系统开发的角度说,可再区分成两种类别,第一类为CPU和GPU,称作软件配合硬件;第二类为FPGA和ASIC,称作硬件配合软件。

图:四种AI芯片主架构类型对比

数据来源:OFweek产业研究院

根据应用场景可分为服务器端(云端)芯片和终端(边缘端)芯片。在深度学习的训练阶段,由于数据量及运算量极度庞大,单一处理器无法独立完成一个模型的训练过程,所以负责AI算法的芯片采用的是高性能计算技术,一面要支持尽可能多的网络结构以保证算法的正确率和泛化能力,另一方面也必须支持浮点数运算,同时为了能提升性能还必须支持阵列式结构,执行加速运算。在推断阶段,由于训练出来的深度神经网络模型仍非常复杂,推断过程仍属计算密集型和存储密集型,可选择部署在服务器端。

边缘端与服务器端AI芯片两者在设计思路上具本质差异,边缘端AI芯片必须保证很高的计算能效,在高级辅助驾驶ADAS等设备对实时性要求即高的应用领域上,推断过程必须在设备本身完成,因此要求移动端设备具备足够的推断能力,而部份应用场合会要求边缘端芯片具备低功耗、低延迟、低成本等要求,导致边缘端AI芯片产品呈现多种多样的风貌。

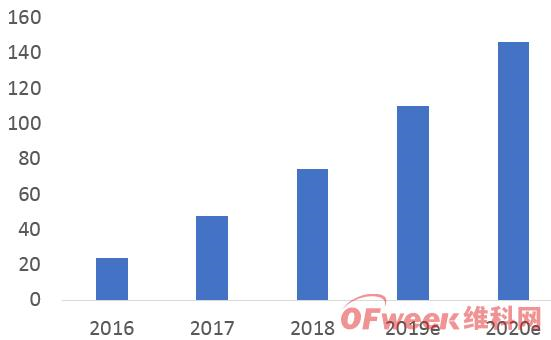

二、全球人工智能芯片市场规模

人工智能与区块链的发展带来特殊应用芯片高速成长,人工智能芯片的发展路径经历了从通用走向专用,根据中国物联网发展年度报告显示,2016年全球人工智能芯片市场市场规模达到24亿美元,预计到2020年将达到146亿美元,增长迅猛,发展空间巨大。

图: 全球2016-2020年人工智能芯片市场规模及预测(亿美元)

数据来源: 中国物联网发展年度报告,OFweek产业研究院

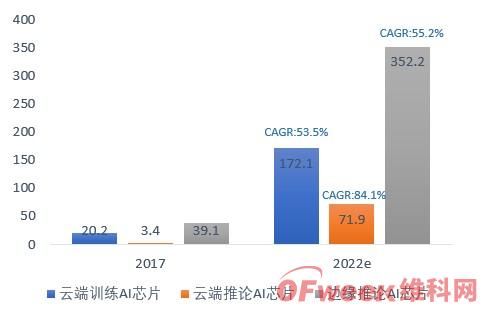

细分领域的市场预测上,可从中金公司研究数据作观察,2017年整体AI芯片市场规模达到62.7亿美元,其中云端训练AI芯片20.2亿美元,云端推理芯片3.4亿美元,边缘计算AI芯片39.1亿美元;到2022年,整体AI芯片市场规模将会达到596.2亿美元,CAGR57%,其中云端训练AI芯片172.1亿美元,CAGR53.5%,云端推断芯片71.9亿美元,CAGR 84.1%,边缘计算AI芯片352.2亿美元,CAGR55.2%。

图: 2017-2022年AI芯片细分市场预测(亿美元)

数据来源: 中国物联网发展年度报告,OFweek产业研究院

三、AI芯片行业产业链与商业模式

在AI芯片行业产业链与商业模式上,AI芯片虽然是新兴领域,但市场上强敌环伺,上下游产业链间的整合布局早已开始。半导体产业链长,具有资本和技术壁垒双高的特点。上游主要是芯片设计,按照商业模式,可再细分成IP设计、芯片设计代工和芯片设计三种模式。中游则包含晶圆制造和封装测试两大类,产业链的下游分成销售和系统集成企业,包括提供软硬件集成解决方案的人工智能解决方案商就被归属在系统集成商。

半导体整体商业模式主要分两种,首先为垂直集成模式(IDM),该模式的企业业务需包含设计和制造/封测,IDM模式的代表性企业是英特尔和三星。第二种为垂直分工模式,采取分工模式的企业仅只专营一项业务,像是英伟达和华为海思仅有芯片设计,又称为fabless,而台积电和中芯国际仅代工制造业务,称作foundry。

芯片设计的商业模式有IP设计、芯片设计代工和芯片设计三种,大部分的人工智能新创企业是以芯片设计领域为主,但在这领域存在许多传统芯片行业龙头,像是英伟达、英特尔、赛灵思和恩智浦,因此只有少数AI芯片设计业者会进入传统芯片企业的产品领域与之竞争,包括寒武纪与英伟达竞争服务器芯片市场,而地平线与英伟达及恩智浦竞争自动驾驶芯片市场。

图: AI芯片产业链

数据来源: OFweek产业研究院

四、中国AI芯片行业政策环境

国务院在2015年7月提出以”互联网+”为核心的产业横向连接升级指导意见,接着在2016年4月发布《机器人产业发展规划》中,人工智能逐渐成为政策发展的核心项目,2017年7月提出的《新一代人工智能发展规划》分别制定2020年、2025年、2030年三阶段的战略目标,其中第一阶段的《促进新一代人工智能产业发展三年行动计划(2018-2020年)》,将重点扶持神经网络芯片,冀望AI芯片量产且规模化应用。

图: AI芯片行业政策环境

数据来源: OFweek产业研究院

五、全球AI芯片厂商竞争格局

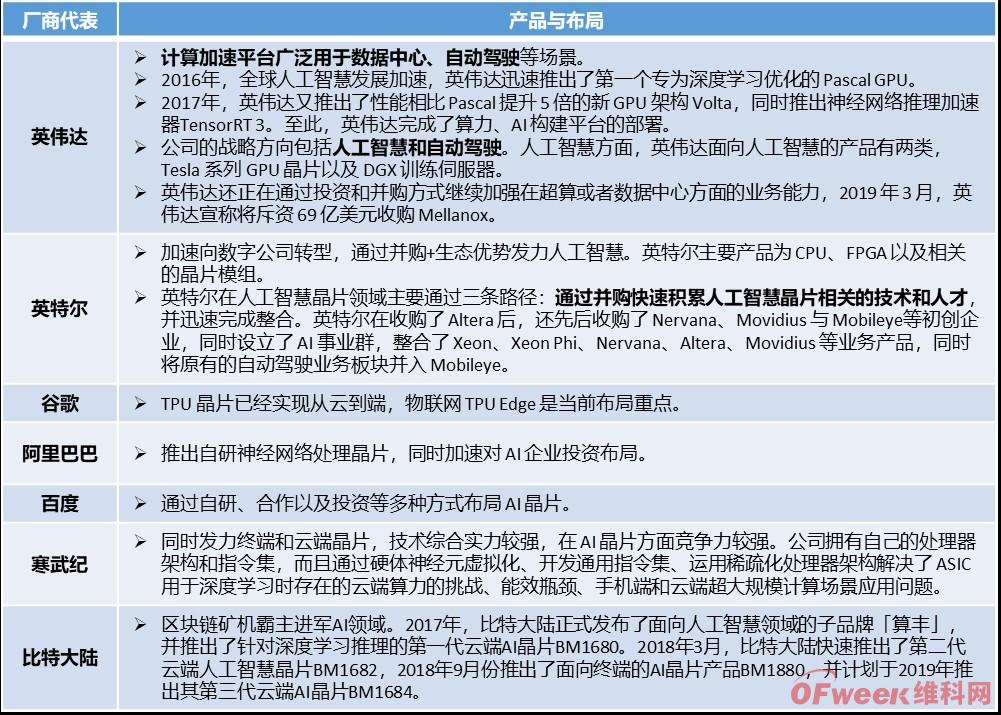

国内外AI晶片厂商概览,AI 晶片领域参与者包括传统晶片设计、IT厂商、技术公司、网路以及初创企业等,产品覆盖了CPU、GPU、FPGA、ASIC 等。市调机构Compass Intelligence 2018年所发布的AI Chipset Index TOP24榜单中,前十名依然是欧美韩日企业,国内晶片企业如华为海思、联发科、Imagination(2017年被中国资本收购)、寒武纪、地平线等企业皆进入该榜单,其中华为海思排12位,寒武纪排23位,地平线机器人排24位。

晶片设计企业依然是当前AI芯片市场的主要力量,主要厂商包括英伟达、英特尔、AMD、高通、三星、恩智浦、博通、华为海思、联发科、Marvell、赛灵思等,还包括不直接参与晶片设计,只做晶片 IP 授权的 ARM 公司。

六、中国主要新创AI芯片厂商融资状况

下表列出中国主要新创AI芯片厂商融资状况,同属B轮的地平线和寒武纪皆为独角兽企业,估值分别为25亿美元和30亿美元。企业并购案中,2018年7月全球FPGA龙头赛灵思收购国内AI芯片设计厂商深鉴科技,标志着AI芯片行业提高估值的资源争夺战正式开打。双方联手不仅为全球客户提供领先的机器学习解决方案,深鉴科技也不必独自承担高昂的芯片设计与研发费用,芯片从开发到成品的IP核授权、开发软件、流片、芯片制造/封测等费用是无可避免的开发成本,而赛灵思也获得与英伟达、英特尔、谷歌等巨头在AI芯片领域竞争的筹码,实现双赢。

图:全球AI芯片厂商产品与布局

数据来源: OFweek产业研究院

图: 中国主要新创AI芯片厂商融资状况

数据来源: 企业公开数据、OFweek产业研究院

七、中国AI芯片行业发展趋势

AI芯片企业的主要落地市场包括云端(含边缘端)服务器、智慧型手机移动终端、物联网终端设备、自动驾驶等应用场景,这些市场都是千万量级出货量或百亿美元销售额,市场相当庞大。当前海外和国内的科技巨头和创业公司,已有一批企业在产品研发和市场推广上作出一定成绩,如Nvidia、AMD、IBM、Intel及高通等传统的芯片老牌企业,也有如苹果、Google、亚马逊、华为、阿里巴巴、百度等互联网企业,逐渐兴起的新贵如中科寒武纪、地平线等,产品在云端、自动驾驶、智慧安防、移动互联网等场景中都获得较突出的应用。

AI芯片行业刚处于起步阶段,市场增长快速,芯片企业和客户的合作模式仍在探索中。同时AI芯片行业也存在着泡沫,市场期待有技术实力和业绩的企业发展,国内在高精尖半导体领域发展落后背景下,近两年集中出现了大量AI芯片行业企业,证明资本和行业从业人员对AI芯片未来应用前景表示认可,另一面也说明AI芯片的技术门槛并没有CPU高,或者说低端AI芯片产品技术门槛并不高。但需注意的是芯片研发、制造成本高昂,对资金需求极大,也是此行业特点。预计在未来2年内,随着各厂商首批AI芯片产品面市,市场将会对各厂商的产品和技术进行检验,技术不足、产品缺乏竞争力的团队在缺乏后续订单和盈利支撑下将会陆续退出市场,能存活下来的企业应该只有获得市场认可,技术坚强的团队。