中芯国际日前发布公告,就此前长电科技向间接全资附属芯电上海私人配售A股,芯电上海已全额支付股份认购价以认购其股份,而长电科技已为芯电上海完成认购股份的发行及注册程序。

至此,中芯国际通过间接全资附属公司成为长电科技第一大股东,其半导体产业的一条垂直产业链布局也算完成:中芯国际(制造)——中芯长电(中段Bumping)——长电科技(封测)——产业基金(支持)。

另一方面,长电科技在两年前收购了新加坡的公司,好不容易挤进全球市场,怎么就心甘情愿地把自己“卖了”呢?

中芯国际与长电科技的故事开始于两年多前的那一场足以搅动全球半导体行业格局的大并购。

巨额收购“蛇吞象” 用杠杆撬动全球半导体行业?

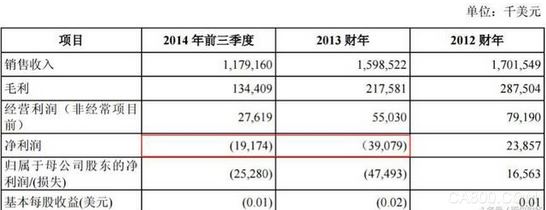

2014年底,全球半导体行业市场疲软,增长乏力。受到行业影响,新加坡上市公司STATS ChipPAC Ltd.(下称“星科金朋”)2013 年及 2014 年前三季度均出现亏损,其控股股东(淡马锡的子公司STSPL)寻求退出。

以下为星科金朋被收购前经营状况:

而长电科技认为这是进行产业并购的好时机,虽然星科金朋已出现亏损,但它是全球半导体委外封装测第四大经营者,其业务横跨新加坡、韩国、美国等数个国家和中国台湾等地区,将其收购后,不仅可以提升自己在全球半导体封装测试行业的领导地位,还能借助星科金朋的渠道开拓国际业务。

想象很美好,现实很骨感。星科金朋2013年末资产总额为143.94亿元,全年实现营收98.27亿元,而长电科技同期资产仅为75.83亿元,营收51.02亿元。星科金朋的规模大致两倍于长电科技,长电收购星科无异于“蛇吞象”式并购。

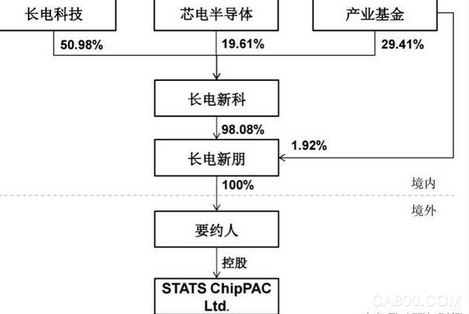

为了实现收购,长电科技找来了两位财务投资者——集成电路产业基金和芯电半导体通过共同设立的公司收购星科金朋股份。国家产业基金是2014底成立专职从事集成电路产业投资的公司,芯电半导体的最终控股股东中芯国际是世界领先的集成电路晶圆代工企业之一。

以下为长电收公告中计划收购完成后星科金朋股权结构图:

2015年8月,长电科技以现金 10.26 亿新元(折合人民币45.6亿元,7.8亿美元)完成了对星科金朋100%股权的收购,形成初始商誉23.51亿元。

实际上,长电科技仅对长电新科出资2.6亿美元就对星科金朋间接实现了控制,可以说长电科技以2.6亿美元撬动了7.8亿美元的交易。

通过这项震惊业界的大并购,长电科技跻身行业全球第4位,全球市场占有率由3.9%上升为10%,在行业内的地位得到了极大的提升,但同时,也为未来埋下了隐患。

星科金朋连续两年亏损 杠杆收购最终套了谁?

事实上,被收购后的星科金朋,经营情况并未出现改善,近两年持续亏损。2015 及2016年,星科金朋营业收入分别78.62亿元及78.07亿元,净利润分别为亏损7.64亿元及6.3亿元。

长电科技在财报中表示星科金朋业绩下滑主要受到行业需求疲软以及个别大客户订单下滑等因素影响,通过收购后一系列整合措施的实施,2016 年第三季度经营状况明显改善,盈利能力逐渐恢复,2016 年 10 月、11 月单月已基本实现盈亏平衡。 但是,受到星科亏损影响,长电科技去年出现了近10年以来的最大幅度亏损。2016年,公司净利润为亏损3.16亿,且从今年一季度报来看,公司经营情况并未出现好转,净利润为亏损1.05亿元。以下为面包财经根据公司财务数据绘制的其今年营收及净利润变化趋势图:

此外,随着业绩的下滑,长电科技的股价也从2015年最高时的32.53元(前复权)跌落至目前(2017年6月21日)的16.32元,近乎腰斩。

2016年4月,长电科技为了完全拥有星科金朋,终于将财务投资者的退出正式提上日程,发起资产重组案:以15.35元/股的价格向产业基金及中芯国际发行1.297亿股收购其持有的长电新科29.41%股权、长电新朋22.73%股权及长电新科19.61%股权,同时以17.61元/股的价格向中芯国际发行不超过1.508亿股配套募资。

经历了一年多,如今星科金朋终于成为长电科技全资控股公司,与此同时,中芯国际以14.28%持股比例超越原大股东新潮集团成为长电科技第一大股东,上市公司不再存在实际控制人。

旷日持久的“蛇吞象”式收购终于走到了收官阶段。但直到目前为止,能够看到的牌面大致包括:新加坡市场的投资人套现离场,亏损公司卖了一个不错的价格;上市公司由盈转亏,何时盈利尚未可知;公司股权愈加分散,失去实际控制人。

收购已经收官,但走向盈利之路还只是刚刚开始。股价腰斩之后,高位套牢的股民仍在苦候解套。

1667倍杠杆:30年前的美国套路在中国落地生根

杠杆收购简单点说就是“借钱买公司”,30年前在美国被用到登峰造极的地步。由于它以小博大的特性,近年来,被越来越多的内资公司所追捧。

做一个通俗版并且不算恰当的比喻:买公司如同买房一样,支付首付过后,其余资金靠贷款或者夹层资金所得,按期付息即可。当然,财技高超的玩家,还可以再叠加个“首付贷”,全部用借来的钱进行收购。

1980年代是美国杠杆收购的最疯狂年代,从1979年到1989年,总额超过2.5亿美元的杠杆收购估计就超过2500家之多。虽然杠杆收购并非100%成功,但是巨额的利益冲动,仍然使得这种模式前赴后继。其中,最为著名的是1989年KKR以250亿美元吞下奥利奥饼干的生产公司RJR Nabisco ,KKR本身动用的资金仅1500万美元,杠杆高达1667倍。

随着资本市场的发展,A股中杠杆收购的套路也越来越深,能以很小的投资赚取高额利润,甚至可以质押被并购上市公司股权来获得借款。但是,当上市公司股价连续下跌时,杠杆资金承压,不仅会影响公司控制权,连上市公司正常经营也会受到冲击。因此,从2016年下半年以来,杠杆收购也成为了监管层“发难”的重点。