鸿海海外布局脚步不停歇。鸿海董事长刘扬伟昨(20)日表示,与印度伙伴合资的半导体封测厂(OSAT)持续推动中,泰国电动车厂已经完成总装,准备开始接单。不过,他也示警,各国对半导体制造投入非常积极,但全世界是否需要那么多晶圆厂?必须持续关注。

业界人士指出,刘扬伟抛出「全世界是否需要那么多晶圆厂?」的议题,暗示鸿海已开始关注全球晶圆代工可能面临供过于求的潜在风险。

不过,鸿海仍积极在海外布局半导体事业,今年1月下旬公告与印度HCL集团携手,在印度设立专业封测代工厂。鸿海透过子公司Foxconn Hon Hai Technology India Mega Development Private Limited出资3,720万美元(约新台币11.7亿元),取得新设公司40%股权。

刘扬伟表示,印度封测厂合作计划持续推动中,由于很多半导体合作都与政府补贴计划相关,鸿海正与印度政府持续磋商中。

马来西亚半导体厂布局进展方面,刘扬伟说,由于芯片短缺,各国对半导体芯片制造投入非常积极,这种积极的热度要持续观察,因为所有上游的元件都要流到下游, 才会变成有意义的,鸿海对下游出海口非常清楚。他不讳言:「我们(鸿海)也纳闷,全世界需要这么多晶圆厂吗?这需要持续关注。」

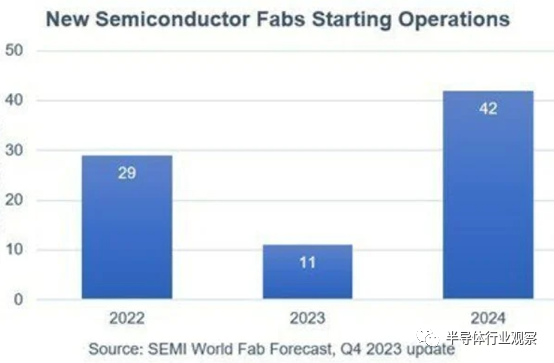

全球新增42个晶圆厂,投入运营

SEMI 最新季度《全球晶圆厂预测》报告显示,半导体晶圆产能创历史新高,其中包括今年将开设 42 座新晶圆厂,其中近一半位于中国。

2024 年的增长将受到前沿逻辑和代工产能的增加、生成式人工智能和高性能计算 (HPC) 等应用以及芯片最终需求的复苏的推动。由于半导体市场需求疲软以及由此带来的库存调整,2023年产能扩张放缓。

、

、

SEMI 总裁兼首席执行官 Ajit Manocha 表示:“全球市场需求的复苏和政府激励措施的加强正在推动主要芯片制造地区的晶圆厂投资激增,预计 2024 年全球产能将增长 6.4%。” “全球对半导体制造对国家和经济安全的战略重要性的高度关注是这些趋势的关键催化剂。”

《世界晶圆厂预测》报告涵盖2022年至2024年,全球半导体行业计划新建82座晶圆厂投产,其中2023年投产11个项目,2024年投产42个项目,晶圆尺寸从300mm到100mm不等。

在政府资金和其他激励措施的推动下,中国在全球半导体产量中的份额预计将增加。预计中国芯片制造商将在 2024 年启动 18 个项目,2023 年产能同比增长 12% 至 760 万片/月,2024 年产能同比增长 13% 至 860 万片/月。

预计中国台湾仍将是半导体产能第二大地区,2023 年产能将增长 5.6% 至 540 万片/月,2024 年将增长 4.2% 至 570 万片/月。该地区预计将在 2024 年开始运营 5 座晶圆厂。

韩国的芯片产能排名第三,2023 年产能为 490 万片/月,2024 年产能为 510 万片/月,随着一座晶圆厂投产,产能将增长 5.4%。日本预计将在 2023 年以 460 万片/月的产量排名第四,到 2024 年将达到 470 万片/月,随着 2024 年四家晶圆厂的投产,产能将增加 2%。

全球晶圆厂预测显示,美洲到 2024 年将有 6 座新晶圆厂,芯片产能将同比增长 6% 至 310 万片/月。欧洲和中东地区预计将在 2024 年增加 3.6% 产能,达到 270 万片/月,因为该地区将有 4 座新晶圆厂投入运营。随着四个新晶圆厂项目的启动,东南亚预计到 2024 年产能将增加 4% 至 万片/月。

预计代工供应商将成为最大的半导体设备买家,其产能将在 2023 年增至 930 万片/月,并在 2024 年达到创纪录的 1,020 万片/月。

由于个人电脑和智能手机等消费电子产品需求疲软,2023年内存领域产能扩张放缓。DRAM 领域的晶圆产能预计将在 2023 年增加 2% 至 380 万万片/月,并在 2024 年增加 5% 至 400 万万片/月。3D NAND 的装机容量预计在 2023 年将保持在 360 万片,并在今年增长 2% 至 370 万片/月。

在离散和模拟领域,车辆电气化仍然是产能扩张的关键驱动力。离散晶圆产能预计将在 2023 年增长 10%,达到 410 万片/月,2024 年增长 7%,达到 440 万片/月,而模拟产能预计在 2023 年增长 11%,达到 210 万片/月,2024 年增长 10%,达到 240 万片/月。

SEMI世界晶圆厂预测报告的最新更新列出了全球1,500个设施和生产线,其中包括177个量产设施和生产线,预计将于2023年或更晚开始运营。