2019年4月22日--霍尼韦尔(纽交所代码:HON)公布了公司2019年第一季度的业绩,并宣布提升其全年销售额和每股收益指导。

“霍尼韦尔2019年第一季度业绩非常强劲,超出了我们销售额和每股收益指导的上限。内生式销售额增长达到了8%,主要归功于我们商用航天航空、防务和仓储自动化解决方案这些长周期业务的出色表现,以及市场对商用消防安防产品的强劲需求。我们的销售额实现了稳定的增长,并且在极具吸引力的终端市场占据了有利地位,再加上我们对供应链所作出的不断改进,促使我们实现了1.92美元的每股收益,相比我们第一季度的指导上限高出了7美分,在不考虑业务分拆影响的情况下上涨了13%[1]”。霍尼韦尔董事长兼首席执行官杜瑞哲(Darius Adamczyk)说:“我们的部门利润率连续第二个季度超过20%,同比增长了120个基点,得益于我们业务分拆、销量提升以及营运改进所带来的积极影响。我们在现金方面也继续取得了不错的成绩,产生了12亿美元的调整后自由现金流[2],转换率为82%,同比上升了14%。我们还在这个季度回购了7.5亿美元的霍尼韦尔股份。我们全年的转换率目标依旧保持在95%到100%不变。”

杜瑞哲继续说:“鉴于我们第一季度优异的业绩,并且我们有信心继续为股东带来出色回报,我们决定将全年每股收益指导提升至7.90到8.15美元,内生式销售额增长指导提升至3%-6%。”有关公司全年指导的变动综述可参阅表1。

“我们对于2019年年初的表现非常满意。我们所有部门在这一季度的内生式增长都非常强劲。我们长周期业务的订单储存增长了10%以上,而且我们对新产品开发和卓越商业运营的投资也带来了回报,让公司在短期和长期都能取得成功,”杜瑞哲总结道。

第一季度业绩

霍尼韦尔第一季度实报销售额下降15%,内生式销售额增长8%。两者之间的差异主要来自于

交通系统业务(之前属于航空航天集团)以及家居和ADI全球分销业务(之前属于智能建筑科技集团)的分拆以及不利的汇率影响。第一季度实报每股收益为1.92美元。第一季度的具体财务数据请参阅表2和表3。

航空航天集团第一季度的内生式销售额增长10%,主要归功于公务航空原始设备的稳定需求以及美国和国际防务业务的持续强势表现,还有商业航空售后市场的增长。部门利润率上涨260个基点至25.1%,主要得益于卓越商业运营以及交通系统业务分拆所带来的有利影响。

智能建筑科技集团第一季度销售额实现了9%的内生式增长,主要归功于市场对商用消防安防产品的强劲需求以及全球建筑项目的增长。部门利润率增长240个基点至19.5%,主要得益于家居和ADI全球分销业务分拆带来的有利影响,部分被与业务拆分相关的搁置成本(公司计划在2019年年底消除这些成本)以及不利的业务组合所抵消。

特性材料和技术集团第一季度销售额内生式增长5%,主要得益于自动化项目以及过程控制部的维护和升级服务的广泛基础增长,此外还有对氟产品的稳定需求。部门利润率增长了140个基点至21.9%,主要原因在于销量的提升和卓越商业运营。

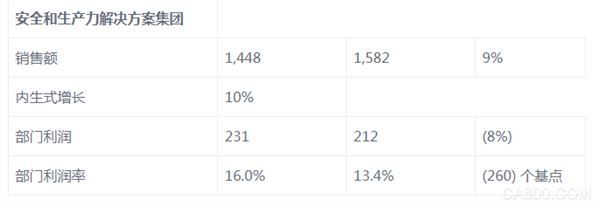

安全与生产力解决方案集团第一季度销售额实现10%的内生式增长,主要得益于Intelligrated仓储自动化业务持续的两位数销售增长、传感和IoT业务的稳定需求以及中国市场的强劲需求。部门利润率下降260个基点至13.4%,主要原因在于生产力产品的销量下降、通货膨胀的影响以及因Intelligrated销售增长而导致的不利组合,部分被卓越商业运营抵消。

表1:2019年全年指导

表2:霍尼韦尔财务业绩概览

表3:部门财务业绩概览

[1]拆分前调整后的每股收益V%不包括2018年第1季度与Resideo和盖瑞特(Garrett)业务剥离相关的税后分

拆成本以及Resideo和盖瑞特在2018年第1季度的税后部门利润,扣除分拆补偿影响(假设补偿协议在2018

年第1季度内有效)。

[2]调整后的自由现金流和相关转化率不考虑与业务剥离相关的分拆成本(2019年第1季度为1.65亿美元,

2018年第1季度为1000万美元)。2018年第1季度相关转化率也不考虑与Resideo和盖瑞特业务剥离相关的

税后分拆成本。

[3]拆分前部门利润率增长指导不包括2018年Resideo和盖瑞特的销售额和部门利润。

[4]分拆前每股收益V%指导不包括2018年按市值计算的养老金,与Resideo和盖瑞特业务剥离相关的2018年

税后分拆成本,以及2018年针对2017年第四季度美国税收立法收费所做的调整。同样不包括分拆业务在

2018年的税后部门利润,扣除0.62美元的拆分补偿影响(假设补偿协议在2018年全年有效)。

[5]调整后的自由现金流指导和相关转化率不考虑2018年产生的与Resideo和盖瑞特业务剥离相关的预计支付

的约3亿美元分拆成本。

[6]分拆前的调整后每股收益和分拆前的调整后每股收益V%不包括2018年第1季度与Resideo和盖瑞特业务剥

离相关的税后分拆成本(4900万美元)。同样不包括分拆业务在2018年第1季度的税后部门利润,扣除

0.25美元的分拆补偿影响(假设补偿协议在2018年第1季度有效)。

[7]调整后的自由现金流和自由现金流V%不考虑2019年第1季度以及2018年第1季度与业务剥离相关的分拆

成本(分别为1.65亿美元和1000万美元)。