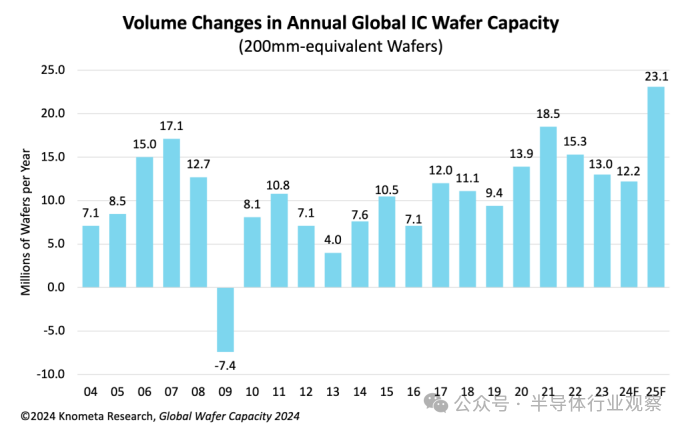

根据Knometa Research 的《2024 年全球晶圆产能》报告,预计 2024 年晶圆厂产能扩张将相对较低,仅为 4%,因为制造商让产能利用率从 2023 年的低水平中恢复过来。许多原定于 2024 年开始运营的晶圆厂于 2022 年开始建设,但由于当年开始的市场低迷,一些晶圆厂的开工日期被推迟到 2025 年,与许多其他原定于当年投产的晶圆厂一样。

预计 2025 年上线的发电容量将达到创纪录的水平。

报告显示,预计2025年将有2310万片200毫米当量晶圆/年的产能投入生产,超过2021年的1850万片晶圆的先前最高水平。

以300毫米晶圆当量表示,2025年每年将有1030万片晶圆的产能上线。从增长率来看,与2024年的产能水平相比,这一数字增长了8%。

预计 2025 年将有 17 条新的 IC 生产生产线投入运营。其中包括:

HH Grace – 中国无锡 – 300 毫米晶圆代工服务

英特尔 – 美国俄亥俄州新奥尔巴尼 – 用于高级逻辑和代工的 300 毫米晶圆

JS Foundry – 日本新潟县小千谷市 – 200 毫米 IC(和分立器件)晶圆

Kioxia – 日本岩手县北上市 – 用于 3D NAND 的 300 毫米晶圆

Micron – 美国爱达荷州博伊西 – DRAM 300 毫米晶圆

PXW电子 – 中国深圳 – 300mm 晶圆代工

三星 – 韩国平泽(P4 晶圆厂)– 用于 3D NAND 和 DRAM 的 300 毫米晶圆

SK Hynix – 中国大连(Fab 68 扩建)– 用于 3D NAND 的 300 毫米晶圆

中芯国际 – 中国上海 (SN2 晶圆厂) – 300 毫米晶圆代工

TI – 美国德克萨斯州谢尔曼 – 用于模拟和混合信号的 300 毫米晶圆

台积电 – 中国台湾台南(Fab 18,第 8 阶段) – 300 毫米晶圆代工

UMC – 新加坡 (Fab 12i,第 3 阶段) – 300 毫米晶圆代工

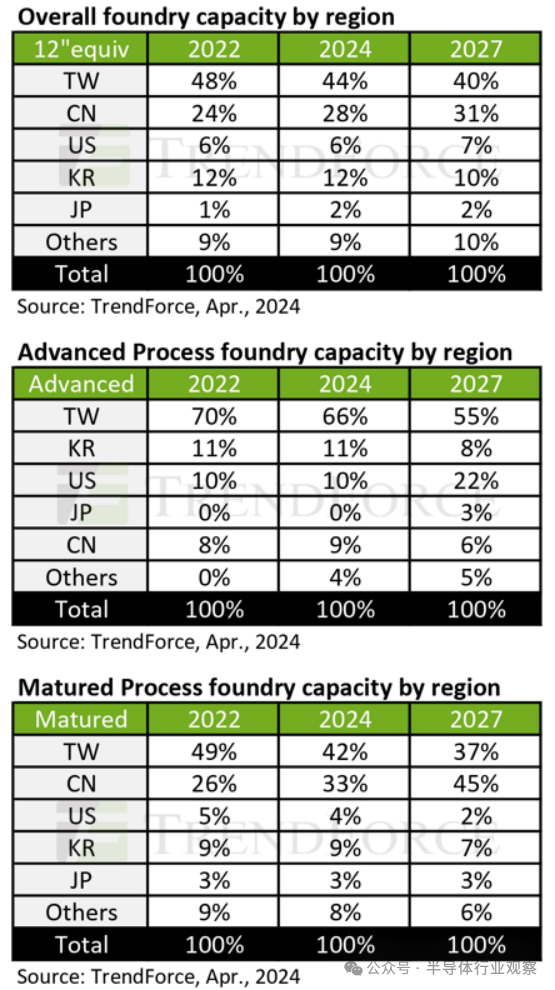

集邦:美国晶圆厂将崛起

TrendForce最新研究显示,截至2024年,中国台湾预计将以66%的市场份额领先全球先进制程(包括16/14nm及更先进技术)的半导体代工产能,其次是韩国(11%)、美国(10%)和中国(9%)。不过,到2027年,中国台湾和韩国先进节点的半导体产能预计将分别下降到55%和8%。

值得注意的是,虽然台积电、SK海力士、三星等半导体巨头不断加大投资额度,但作为先进制程市场份额最高的两个地区,中国台湾与韩国的市场份额预计将出现下滑。

另一方面,在政府大力推行激励和补贴政策的美国,其先进制造工艺的全球产能份额预计将从 2024 年的 10% 跃升至 2027 年的 22%。

从整体晶圆代工产能来看,预计到 2024 年,中国台湾将占据全球约 44% 的市场份额,其次是中国大陆 (28%)、韩国 (12%)、美国 (6%) 和日本 (2%)。预计总体趋势将与先进节点保持一致。相比之下,预计到 2027 年,中国台湾和韩国的整体半导体产能将分别下降至 40% 和 10%。

中国大陆的晶圆代工厂更注重扩大成熟工艺产能,并有政府补贴的支持,预计在全球整体市场份额中表现相对强劲,从 2024 年的 28% 增长到 2027 年的 31%。其成熟工艺(包括≥28nm 节点)产能的市场份额预计将从 2024 年的 33% 上升到 2027 年的 45%。

据朝鲜日报5月10日报道,根据美国半导体行业协会(SIA)和波士顿咨询集团(BCG)的预测,2022年台湾和韩国在10纳米以下最先进半导体生产中的份额分别为69%和31%,而到2032年,两国在先进节点上的市场份额可能分别下降到47%和9%。

报道称,韩国半导体生产份额大幅下降主要归因于三星电子和SK海力士等主要厂商,它们目前与台积电一起主导着全球先进半导体市场。然而,它们没有在韩国投资,而是选择在美国建立最新的工厂。

美国政府4月早些时候宣布,将向三星提供高达64亿美元的补贴,用于扩大其德州工厂的先进芯片产能。此外,SK海力士计划斥资38.7亿美元在印第安纳州建设先进封装厂和人工智能产品研究中心。